給与明細に社会保険料の「会社負担分」も載せたいんですが、法的に問題ないでしょうか?

中小企業の社長や人事担当者の方から、こうしたご質問を受けることがあります。

結論から言えば、会社負担分を記載すること自体は法令違反ではありません。

多くの場合、このようなご質問の背景には、会社が負担している“見えないコスト”を従業員に伝え、制度への理解や信頼感を高めたいという前向きな意図があります。

社会保険料の会社負担分を明示することは、企業と従業員の関係をより良くする一つの工夫ともいえるでしょう。

記載の仕方によっては、従業員から「自分の給与から引かれているのでは?」と誤解を招くおそれはありませんか?

本記事では、社会保険労務士の立場から、給与明細に会社負担分を記載しても問題がない法的根拠や、実務上の注意点・具体例をわかりやすく解説します。

給与明細に会社負担分を記載しても違法ではない理由

所得税法の規定に違反しない

給与明細の発行義務は、主に所得税法第231条に基づいています。この法律では、以下のように記されています。

(給与等、退職手当等又は公的年金等の支払明細書)

所得税法 e-GOV法令検索

第二百三十一条 居住者に対し国内において給与等、退職手当等又は公的年金等の支払をする者は、財務省令で定めるところにより、その給与等、退職手当等又は公的年金等の金額その他必要な事項を記載した支払明細書を、その支払を受ける者に交付しなければならない。

2 前項の給与等、退職手当等又は公的年金等の支払をする者は、同項の規定による給与等、退職手当等又は公的年金等の支払明細書の交付に代えて、政令で定めるところにより、当該給与等、退職手当等又は公的年金等の支払を受ける者の承諾を得て、当該給与等、退職手当等又は公的年金等の支払明細書に記載すべき事項を電磁的方法により提供することができる。ただし、当該給与等、退職手当等又は公的年金等の支払を受ける者の請求があるときは、当該給与等、退職手当等又は公的年金等の支払明細書を当該給与等、退職手当等又は公的年金等の支払を受ける者に交付しなければならない。

3 前項本文の場合において、同項の給与等、退職手当等又は公的年金等の支払をする者は、第一項の給与等、退職手当等又は公的年金等の支払明細書を交付したものとみなす。

支払明細書に記載するべき事項は所得税法施行規則第100条に定められています。

ちなみに第1項第4号は令和6年の定額減税のことです。

(給与等、退職手当等又は公的年金等の支払明細書)

所得税法施行規則 e-GOV法令検索

第百条 法第二百三十一条第一項(給与等、退職手当等又は公的年金等の支払明細書)に規定する給与等、退職手当等又は公的年金等の支払をする者は、同項の規定により、次に掲げる事項を記載した支払明細書を、その支払の際、その支払を受ける者に交付しなければならない。

一 その支払に係る法第二百三十一条第一項に規定する給与等、退職手当等又は公的年金等の金額

二 前号の給与等、退職手当等又は公的年金等につき法第四編第二章(給与所得に係る源泉徴収)、第三章(退職所得に係る源泉徴収)又は第三章の二(公的年金等に係る源泉徴収)の規定により徴収された所得税の額(法第二百二十二条(不徴収税額の支払金額からの控除及び支払請求等)の規定により控除された金額を含む。)

三 法第百九十一条(過納額の還付)の規定により還付した金額

四 租税特別措置法第四十一条の三の七第三項(令和六年六月以後に支払われる給与等に係る特別控除の額の控除等)に規定する給与特別控除額のうち同条第一項又は第二項の規定により控除した金額

2 前項の場合において、同項に規定する公的年金等の支払をする者が、その支払の際、当該支払に係る支払明細書に当該支払に係る同項各号に掲げる事項と併せて当該支払に係る月分(当該月分が二以上ある場合には、最後の月分)と同一年度内の月分の当該公的年金等の当該支払後の支払(以下この条において「次回以後の支払」という。)に係る次に掲げる事項を記載し、これを交付したときは、当該次回以後の支払に係る支払明細書は、交付することを要しない。ただし、当該次回以後の支払について、当該記載をした事項に変更が生じたとき又は同項第三号に掲げる金額があることとなつたときは、当該変更が生じた支払又は当該金額があることとなつた支払以後の当該次回以後の支払に係る支払明細書の交付については、この限りでない。

一 当該公的年金等の次回以後の支払に係る前項第一号及び第二号に掲げる事項

二 当該公的年金等の次回以後の支払に係る支払の予定日

3 前項ただし書の場合において、同項の公的年金等の支払をする者が、その変更が生じた事項又はそのあることとなつた第一項第三号に掲げる金額について、当該変更が生じた支払又は当該あることとなつた支払以後最初に行われる当該公的年金等の支払の際に、当該支払及び当該支払に係る次回以後の支払に係る前項本文の規定による記載をした支払明細書の交付をしたときは、当該次回以後の支払に係る支払明細書の交付については、同項の規定の適用があるものとする。

4 第九十五条の二(源泉徴収票に係る電磁的方法による提供の承諾)の規定は、令第三百五十六条第一項(給与等、退職手当等又は公的年金等の支払明細書に記載すべき事項の電磁的方法による提供の承諾等)の規定により承諾を得る場合について準用する。

5 第一項の規定は、法第二百三十一条第二項ただし書の規定により給与等、退職手当等又は公的年金等の支払を受ける者に交付する同項の給与等、退職手当等又は公的年金等の支払明細書について準用する。

法的に問題がないとされる主な根拠一覧

| 根拠法令・制度 | 内容・ポイント |

|---|---|

| 所得税法 第231条 | 「給与の金額その他必要な事項」を記載して交付することを義務付け。記載内容に「会社負担分の禁止」などの制限はなし。 |

| 健康保険法 第167条 | 保険料の控除に関する計算書を作成し、その控除額を被保険者に通知しなければならない。 |

| 厚生年金保険法 第84条 | 保険料の控除に関する計算書を作成し、その控除額を被保険者に通知しなければならない。 |

| 労働保険料徴収法 第32条 | 労働保険料控除に関する計算書を作成し、その控除額を当該被保険者に知らせなければならない。 |

つまり、「必要な事項」は記載すべきとされていますが、記載してはいけない内容の制限は明記されていません。

したがって、会社負担分を明記すること自体を禁止する規定は存在しません。

社会保険料の負担構造を再確認

社会保険料(健康保険・厚生年金・雇用保険)は、従業員と会社で折半(従業員負担分と会社負担分)します。

労災保険料、雇用保険二事業、子ども・子育て拠出金は会社が全額負担します。

なお、子ども・子育て拠出金は、後述の子ども・子育て支援金とは別の制度です。

従業員負担分は、従業員の給与から控除し、会社負担分と合わせて会社が納付します。

| 社会保険の種類 | 従業員負担 | 会社負担 | 備考 |

|---|---|---|---|

| 健康保険 | 5.085% | 5.085% | 10.17%(大阪府) |

| 介護保険 | 0.795% | 0.795% | 1.59%(大阪府) |

| 厚生年金保険 | 9.15% | 9.15% | 全国一律 |

| 雇用保険(一般の事業) | 0.55% | 0.55% | 農林水産・清酒製造、建設業は0.65% |

| 雇用保険二事業 | なし | 0.35% | 建設業は0.45% |

| 子ども・子育て拠出金 | なし | 0.36% | 厚生年金被保険者に企業が全額負担、標準報酬額等に拠出率を乗じて算定 |

これらの会社負担分は、企業が実質的に従業員のために支払っている「見えないコスト」です。給与明細に明記することで、従業員の理解促進につながるというメリットもあります。

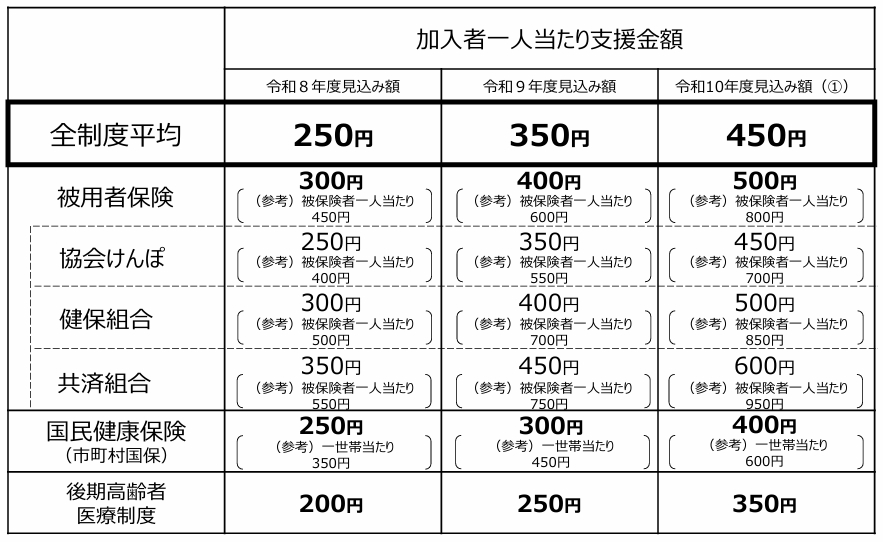

子ども・子育て支援金制度が2026(令和8)年度から創設

2026(令和8)年度から始まる「子ども・子育て支援金制度」により、健康保険の保険料と合わせて労使折半で支援金を納付することになります。

加入者1人あたり支援金額とは、加入者(=被保険者+被扶養者)1人あたり支援金額です。

実務上は、被保険者の給与天引きになりますので、(参考)被保険者1人あたりの金額を控除します。

(例)協会けんぽ・令和8年度の場合、被保険者1人あたり400円ですので、労使折半すると、従業員負担200円と会社負担200円になります。従業員負担200円を給与から天引きします。

被扶養者を含めた「加入者」ベースでの支援金額算出が実態と乖離していますので、混乱すると思います。以下の表に整理しました。

| 比較項目 | 加入者ベース (被保険者+被扶養者) | 被保険者ベース |

|---|---|---|

| 分母 | 被保険者数+被扶養者数 | 被保険者数のみ |

| 見かけの負担額 | 低く算出される(分母が大きい) | 実態に即した金額 |

| 実務上の妥当性 | 給与計算と無関係 | 給与控除の直接的な根拠 |

給与計算実務では被保険者ベースの金額を採用するのが適切です。被扶養者を含めた「加入者ベース」の数値は制度全体の説明用であり、個別企業の実務対応には不適切と言えます。

この算出方法の差異は、制度設計上の「負担感軽減効果」を演出する意図があるとの指摘も可能ですが、実務家としては被保険者単位での正確な計算が求められます。

子ども・子育て支援金制度の創設に向けた実務準備について教えてください。

- 給与ソフトの設定見直し

- 給与控除項目の新設

- 保険料率の最新情報のチェック

- 従業員へ保険料の増加を説明(制度の周知)

【実務の注意点】記載するならここに気をつけて!

1. 「従業員負担分」と「会社負担分」を明確に区別すること

控除欄に両者を一緒に記載してしまうと、従業員が「えっ?この分も自分の給与から引かれてるの?」と誤解する恐れがあります。

✅ 推奨される表示方法:

- 控除欄 → 従業員負担分のみ

- 備考欄など → 会社負担分(参考情報として)

2. 記載するなら注釈や説明を添える

例えば、

「※会社が別途負担している社会保険料の参考金額です。手取り額には影響しません。」

といった説明を一文添えると、より親切で誤解を防げます。

3. システム仕様に注意する

給与計算ソフトや明細出力システムによっては、会社負担分の自動表示に対応していないことがあります。対応していない場合は、備考欄に手入力やカスタマイズ設定で対応するのが一般的です。

給与明細「備考欄」への記載例

① シンプルに概要を伝えるパターン

※参考:社会保険料(会社負担分)健康保険○○円、厚生年金○○円、雇用保険○○円、子ども・子育て拠出金○○円

※会社負担分(参考):健保○○円、厚年○○円、雇保○○円、子拠○○円(給与控除外)

※会社が別途負担している社会保険料(給与控除外):健康保険○○円、厚生年金○○円 など

② 手取り額に影響がないことを明示するパターン

※上記は会社が別途負担している法定保険料です(給与からは控除されません)。

③ 従業員への感謝や福利厚生の一環として伝えるパターン

※当社は、社会保険料として上記金額を別途納付しております。安心して働ける環境づくりの一環です。

④ 金額の合計と内訳を示すパターン

※会社負担分合計:○○○○円(健康保険○○○円+厚生年金○○○円+雇用保険○○円+子育て拠出金○○円)

⑤ 労使負担の仕組みを伝える教育的パターン

※社会保険料は会社と従業員が折半して負担しています。上記は会社側の負担額です。

記載は「義務」ではないが、「透明性」には効果的

会社負担分を給与明細に記載することは義務ではありません。しかし、記載することで以下のような効果が期待できます。

- 会社のコスト構造を可視化できる

- 従業員が社会保険の仕組みを理解しやすくなる

- 「見えない福利厚生」の価値が伝わる

就業規則を改正する必要はありますか?

もし、社会保険料の会社負担分を給与明細を記載する場合、就業規則を改正する必要はありますか?

社会保険料の会社負担分を給与明細に記載する場合、就業規則を改正する必要は基本的にありません。

その理由は、会社負担分の記載は「給与明細の記載方法」に関するものであり、就業規則で定めるべき「賃金の決定、計算および支払の方法、賃金の締切りおよび支払の時期、昇給に関する事項」などの本質的な労働条件の変更には該当しないためです。給与明細に会社負担分を追加で記載しても、従業員の給与や社会保険料の負担割合そのものが変わるわけではありません。

ただし、従業員が誤解しないように、会社負担分は「備考」欄などに明確に区分して記載し、必要に応じて説明を行うことが望ましいです。

まとめると、会社負担分の記載は就業規則の改正を要しない実務的な運用の範囲であり、法的な変更手続きは不要です。

まとめ:記載はOK。ただし「誤解を与えない工夫」が必要!

- 会社負担分の記載は法令違反にはなりません。

- 従業員負担分と明確に区別することが絶対条件です。

- 記載方法や補足説明を工夫すれば、社内の透明性向上にもつながります。

給与明細に社会保険料の会社負担分を記載することは、法令上の禁止事項はなく、正しく区分して記載すれば問題ありません。むしろ、会社が負担している社会保険料を明示することで、従業員の理解や納得感が深まり、企業の透明性向上にもつながります。

ただし、記載方法によっては誤解を招くリスクもあるため、「従業員負担分との明確な区別」「簡潔な説明の添付」などが重要なポイントです。

社会保険料の会社負担分を給与明細に記載することで、従業員は「自分の給与以外にも、会社が多くの負担をしてくれている」ことに気づきます。

これは、単なるコスト説明ではなく、企業としての誠実さや福利厚生の充実を伝える好機でもあります。

社員の納得感を高め、信頼関係を築く一歩として、給与明細への記載の工夫をぜひご検討ください。

- 自社の給与明細に会社負担分を記載するかどうか

- 給与明細の表示方法や記載内容 など

お悩みがあれば、社会保険労務士にご相談ください。

御社の制度やシステムに合った実務的な対応をご提案いたします。